L’impôt sur la fortune immobilière (IFI) a remplacé l’impôt de solidarité sur la fortune (ISF) en 2018. Cet impôt s’applique aux contribuables possédant un patrimoine immobilier conséquent.

Qu’est-ce que l’impôt sur la fortune immobilière (IFI) ?

L’impôt sur la fortune immobilière concerne les personnes physiques détenant un patrimoine immobilier situé en France dont la valeur nette est supérieure à 1 300 000 € au 1er janvier de l’année d’imposition, que vous soyez ou non résident fiscal en France.

L’IFI doit être déclaré en même temps que vos revenus. Le foyer fiscal (l’ensemble des personnes remplissant une seule déclaration de revenus) pris en compte pour la déclaration de l’IFI peut se composer :

- D’une personne vivant seule (célibataire, veuve, divorcée ou séparée).

- De deux personnes vivant en couple, quel que soit leur régime matrimonial (mariage, Pacs ou situation de concubinage notoire).

Les biens des enfants mineurs dont vous ou votre conjoint avez l’administration légale des biens sont pris en compte.

Quels sont les biens imposables à l’IFI ?

L’IFI se calcule en prenant en compte votre patrimoine net taxable au 1er janvier de l’année d’imposition. Le patrimoine net taxable est la somme des valeurs imposables de vos biens immobiliers, à laquelle on soustrait les dettes déductibles.

Les biens et droits immobiliers imposables sont notamment (liste non exhaustive) :

- Les immeubles bâtis et non bâtis détenus directement, tels que :

- La résidence principale en appliquant un abattement de 30 % sur sa valeur vénale.

- Les immeubles bâtis (à usage personnel ou mis en location) : maisons, appartements et leurs dépendances (garage, parking, cave…).

- Les bâtiments classés monument historique.

- Les immeubles en cours de construction au 1er janvier de l’année d’imposition.

- Les immeubles non bâtis (terrains à bâtir, terres agricoles…).

- Les immeubles ou fraction d’immeubles détenus indirectement via titres et parts de sociétés.

- Les biens et droits immobiliers qui ne remplissent pas les conditions pour être considérés comme des biens professionnels.

- Les biens immobiliers affectés à votre activité professionnelle sont totalement exonérés, si les conditions suivantes sont remplies :

- Les biens immobiliers sont utilisés dans le cadre d’une profession industrielle, commerciale, artisanale, agricole ou libérale.

- L’activité professionnelle doit être exercée par le propriétaire des biens immobiliers, son conjoint, son partenaire de Pacs, son concubin ou ses enfants mineurs sous administration légale.

- L’activité doit être la profession principale du redevable.

- Les biens immobiliers sont indispensables à l’activité professionnelle.

De même, les parts ou actions représentatives de biens immobiliers affectés à l’activité professionnelle sont exonérées d’IFI, dès lors que le propriétaire de ces parts ou actions exerce son activité professionnelle principale dans la société détenant les biens immobiliers.

Quelles sont les dettes déductibles ?

Les dettes afférentes aux biens immobiliers, existantes au 1er janvier de l’année d’imposition, sont déductibles de la valeur des biens et droits immobiliers.

Les dettes concernées sont :

- Les dépenses d’acquisition des biens ou droits immobiliers.

- Les dépenses d’amélioration, de construction, de reconstruction ou d’agrandissement.

- Les dépenses d’entretien.

- Les impôts dus (taxe foncière, par exemple) sur les propriétés.

- Les dépenses d’acquisition des parts ou actions de sociétés ou organismes au prorata de la valeur des actifs imposables.

Quel est le taux d’imposition de l’IFI ?

Vous êtes imposable à l’IFI lorsque la valeur de votre patrimoine immobilier est supérieure à 1 300 000 €.

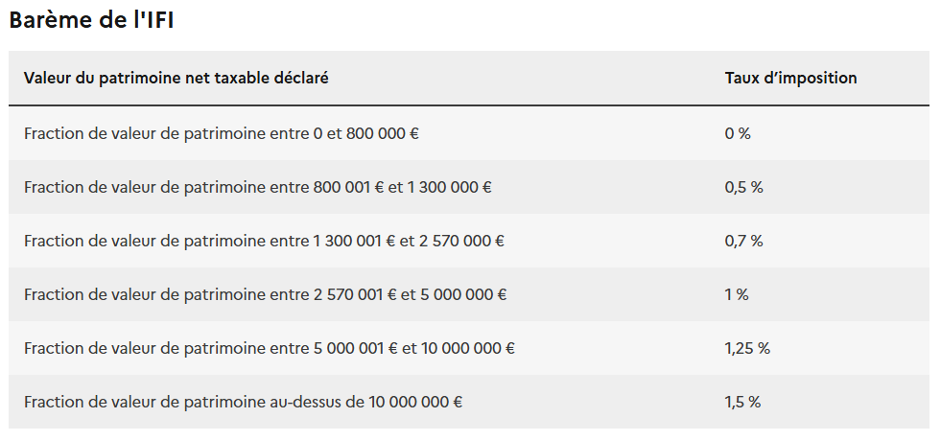

L’IFI est calculé selon un barème progressif (article 977 du code général des impôts) :

Dès lors que vous êtes soumis à l’IFI, le calcul de cet impôt commence à 800 000 euros.

Un système de décote a été mis en place pour les patrimoines nets taxables compris entre 1,3 million et 1,4 million d’euros. Le montant de la décote est calculé selon la formule suivante : 17 500 – (1,25 % x montant du patrimoine net taxable).

Vous pouvez également réduire votre IFI en faisant des dons aux organismes d’intérêt général. Cette déduction correspond à 75 % des versements effectués dans la limite de 50 000 euros.

L’IFI est plafonnée en faisant la différence entre le montant de l’impôt sur la fortune immobilière et :

- Les impôts dus en France et à l’étranger au titre des revenus et produits de l’année précédente.

- 75 % du total des revenus mondiaux nets de frais professionnels de l’année précédente, des revenus exonérés d’impôt sur le revenu et des produits soumis à un prélèvement libératoire de l’année précédente.

Comment effectuer votre déclaration IFI ?

L’IFI se déclare en même temps que l’impôt sur le revenu. La date limite de dépôt dépend du mode déclaratif de vos revenus (papier ou en ligne) et de votre département de domicile.

Si vous ne disposez pas de revenus taxables à l’impôt sur le revenu, vous devez remplir la déclaration 2042-IFI-COV.

Comment payer l’IFI ?

Le montant à payer de votre IFI est communiqué sur un avis distinct de celui de l’impôt sur le revenu. Généralement, la date limite de paiement intervient au 15 septembre de l’année d’imposition.

BON À SAVOIR !

Depuis le 2 août 2021, un service est accessible depuis l’espace particulier sur impots.gouv. Il s’agit de « Gérer mes biens immobiliers », qui permet à tout usager propriétaire, qu’il soit un particulier ou un professionnel, de consulter l’ensemble de ses biens bâtis sur le territoire ainsi que leurs caractéristiques (surface, nombre de pièces, numéro de lot…).